혹시 커버드콜 ETF를 “배당 많이 준다”는 말만 듣고 아무 생각 없이 매수하고 계신가요? 막상 자세히 뜯어보면 커버드콜이 장점만 있는 것은 아닙니다.

그런 의미에서 커버드콜 ETF가 무엇인지, 장단점은 어떤 게 있는지 자세히 살펴보겠습니다. 배당금만 생각하지 마시고 이 글 꼭 읽어보신 뒤 커버드콜 ETF에 접근하시기 바랍니다.

커버드콜 ETF란?

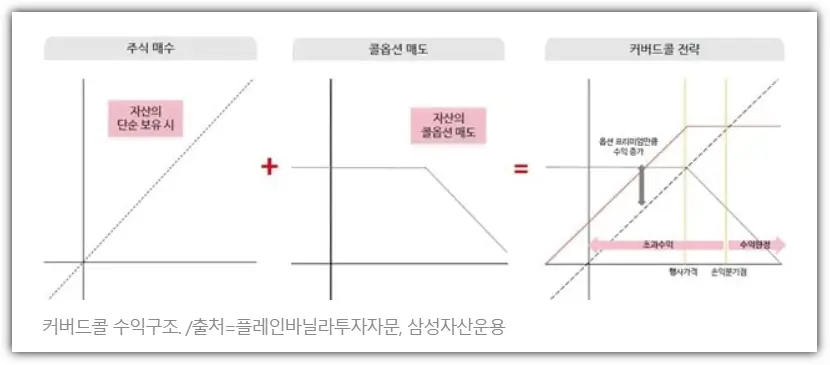

커버드콜 ETF는 주식 보유 + 콜옵션 매도를 결합해서 ✔ 꾸준한 현금흐름 ✔ 변동성 완화를 목표로 만드는 ETF입니다.

- 옵션 프리미엄 수익: 콜 옵션을 매도함으로써 받는 옵션 프리미엄이 즉각적인 수익입니다. 이는 투자자가 주식을 매도하지 않고도 얻을 수 있는 추가 수익입니다.

- 주가 상승에 따른 수익: 주식의 가격이 옵션의 행사가격 이하로 상승하면, 투자자는 주식을 그대로 보유하면서 주가 상승에 따른 수익을 얻게 됩니다.

커버드콜 ETF 수익 구조

커버드콜 ETF가 돈을 버는 방식은 크게 두 가지예요.

1) 옵션 프리미엄(즉시 수익)

콜 옵션을 파는 순간 받는 ‘프리미엄’이 바로 배당 재원으로 사용됩니다.

그래서 월배당·분기배당이 가능한 상품이 많아요.

2) 기초 자산 상승 수익

주가가 어느 정도까지 오를 때는 수익을 그대로 반영합니다. 단, 행사가격 이상으로 오르면 상승 이익이 제한돼요. 이게 커버드콜의 대표 단점이기도 하죠.

커버드콜 ETF 예시로 쉽게 이해하기

예를 들어, 당신이 삼성전자 주식을 7만 원에 가지고 있다고 생각해 봅시다.

당신은 이 주식을 계속 가지고 있으면서, 누군가에게 “삼성전자가 7만 원에 도달하면, 이 가격에 당신에게 팔 수 있어요”라는 권리를 팔기로 합니다. 이 권리를 “콜 옵션”이라고 부르며, 그 대가로 1,000원을 받습니다.

그런데 주가가 7만원 이하로 유지될 경우, 삼성전자 주식이 7만 원 이하로 머물러 있기 때문에 그 권리를 산 사람은 이 권리를 사용할 필요가 없어요. 그러면 당신은 1,000원을 그냥 수익으로 가져갑니다.

삼성전자 주식이 7만원을 넘어 8만원으로 오른다면, 그 권리를 산 사람은 이 권리를 사용해 당신의 주식을 7만 원에 사겠죠. 이 경우, 당신은 8만 원에 팔 수 있었던 기회를 놓치고, 7만 원에 팔아야 하니 추가로 벌 수 있는 돈(만 원)을 포기하게 되는 셈입니다.

즉, 커버드콜의 장점은 삼성전자의 주가가 크게 오르지 않을 것이라고 생각되면, 주식을 그냥 보유하면서 추가로 1,000원의 수익을 얻을 수 있어요. 그러나 주가가 급등하면 더 많이 벌 수 있는 기회를 포기하게 되고, 주가가 하락하면 손실을 볼 수 있겠죠.

따라서 커버드콜 ETF의 핵심은 다음과 같습니다.

✔ 횡보장에서는 안정적인 수익

✔ 급등장에서는 아쉬움

✔ 급락장에서는 손실 완충 정도

이렇게 요약할 수 있어요.

커버드콜 ETF의 장단점

| 장점 | 단점 |

|---|---|

| 옵션 프리미엄을 통해 추가적인 현금 흐름을 생성 | 주식의 가격이 크게 오를 경우, 옵션이 행사되어 주식을 팔아야 하기 때문에 추가적인 상승 이익을 놓칠 수 있음 |

| 주가가 크게 오르지 않을 때, 안정적인 수익을 확보 | 옵션 프리미엄이 이를 일부 상쇄할 수 있지만, 주가가 크게 하락할 경우 여전히 리스크가 존재 |

| 개별 투자자가 직접 커버드 콜 전략을 실행할 필요 없이, ETF를 통해 이 전략을 쉽게 활용 |

커버드콜 ETF는 꾸준한 현금 흐름과 주가가 크게 안 오르는 횡보장에서 안정적인 수익을 낼 수 있습니다. 또, 복잡한 옵션 전략을 개인이 직접 안 해도 되기 때문에 편하죠.

하지만, 주가가 급등 하면 상승 이익이 제한됩니다. 장기적으로 볼 때 자본 차익을 그만큼 기대하기 어렵다는 아쉬움이 있죠.

즉, 지금처럼 주가가 급등할 가능성이 높다면, 커버드콜 전략은 최적의 선택이 아닐 수 있습니다. 옵션 매도로 인해 상승 이익이 제한되기 때문에, 주가가 크게 오를 것으로 예상될 때는 다른 투자 전략을 고려하는 것이 좋습니다.

결론 : 커버드콜 ETF 쉽게 말하면 “용돈 받는 대신 성장 포기하는 전략”

커버드콜 ETF는 지금 당장 조금의 돈(프리미엄)을 받는 대신, 미래에 크게 벌 수 있는 기회(상승 수익)를 포기하는 구조입니다.

이건 마치, 지금 5천 원 줄테니, 나중에 받을 수 있는 5만 원은 포기하라는 말과도 같습니다.

나이가 어릴수록 커버드콜 ETF는 불리할 수 있는데, 그 이유는 ‘시간’이라는 무기 때문입니다.

젊을 때는 몇 년, 몇십 년 동안 투자할 시간이 엄청 많죠? 주식 시장은 길게 보면 계속 성장해왔어요.

10년, 20년 버티면 결국 크게 오르는 경우가 훨씬 많아요.

근데 커버드콜은…주가가 오르면 이익을 거의 못 가져갑니다. 성장하는 시장에서 “성장 기회”를 잃는다는 뜻!

그래서 젊을 때 커버드콜 쓰는 건

빠르게 달리는 말에 브레이크 걸어버리는 것과 똑같아요.

반대로 나이가 많아지면, 소득이 줄어들고 매달 생활비가 필요하고 큰 성장보다 ‘지금 들어오는 현금’이 중요해져요. 그래서 커버드콜 ETF의 월배당·현금 흐름이 도움이 되지만 어린 투자자에게는 이 장점이 거의 의미가 없어요.

따라서, 지금 젊은 세대는 성장형 ETF에 더 비중을 높이는 게 장기적으로 유리하다고 봅니다.

👉국내 상장 커버드콜 ETF 종목

커버드콜 ETF 투자 관련 자주 묻는 질문 (FAQ)

Q1. 커버드콜 ETF는 초보자가 투자해도 될까요?

A. 안정적인 수익을 추구하는 초보자라면 좋은 선택이 될 수 있습니다. 단, 주가 급등 시 수익 제한에 주의하세요.

Q2. 커버드콜 ETF는 장기 보유가 좋나요?

A. 보통 장기 보유하면서 꾸준한 배당을 노리는 전략이 적합합니다.